会員登録をされた方、弊社セミナー・個別相談時に会員登録いただいた方はNAN物件情報を含む全てのコラムをご覧いただけます。(入会費、年会費はかかりません)

2024/05/28 税金

家やマンション・土地などの不動産を購入した時には、税金を支払う必要があります。ただでさえ高額な費用のかかる不動産……少しでも出費は抑えたいものですよね。

不動産に関わる税金は、「面積の広さ」、「自身が居住する物件かどうか」、「新築かどうか」、「建物の構造」などの条件によって、減税措置が変わるところがポイントです。この条件を知っていれば、あらかじめかかる税金を考慮して物件を検討・購入することができます。

今回はそんな不動産に関わる税金の軽減措置について、大きく3つを紹介します。

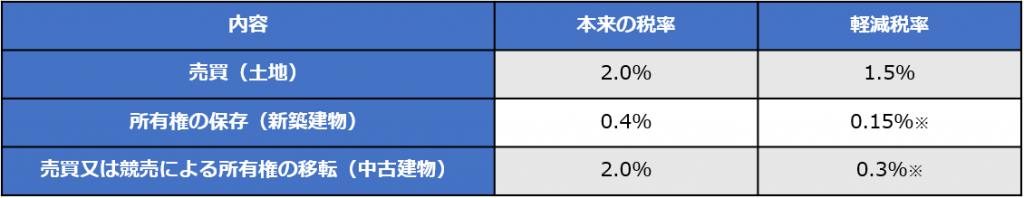

登録免許税とは、不動産を購入した時にかかる税金の一つです。

不動産を購入したり、相続した時には法務局へ「所有権保存登記」や「所有権移転登記」をする必要があります。これらの登記とは、土地や建物の所有権を記録して公示するための手続きのことをいいます。

この手続きの際に発生する税金が登録免許税で、不動産の固定資産税評価額に税率をかけて算出します。固定資産税評価額については、後ほど詳しく解説します。

・登録免許税の計算について

登録免許税の税額は、土地と建物によって違います。また、建物が新築と中古どちらなのかによっても変わってきます。登録免許税額は下記の計算式で算出できます。

登録免許税額=固定資産税評価額×税率

※個人が住宅用家屋を新築または中古で取得し「自己の居住用」とした場合について、軽減税率が適用されます。

土地の所有権移転登記軽減措置の期間は2021年3月31日まで、建物の所有権の保存と移転の登記軽減措置の期間は2022年3月31日まで、 (国土交通省「住宅用家屋の所有権の保存登記に等に係る特例措置」より)となっており、

購入した不動産が一定の条件を満たしていれば、支払う税金額を少なくできます。

・土地

購入した土地について「所有権移転登記」を行なう場合は、軽減税率の条件は特になく、2021年3月31日までに登記をすれば軽減措置が受けられます。

床面積や築年数、住居が建っているかなどの条件も一切ありません。

・建物(新築)

新築の建物を購入し登記する場合、その物件に以前から持ち主がいるわけではないので、新しく所有権利を保存する「所有権保存登記」をすることになります。

建物が軽減措置を受ける場合は、下記の条件が必要です。

1 購入した建物が自分の住居用であること。

2 床面積が50m2であること。

3 新築、または取得後1年以内の登記であること。

4 マンションなどの区分所有建物の場合、耐火建築物、準耐火建築物、低層集合住宅のいずれかの認定を受けていること。

・建物(中古)

中古の建物は以前の持ち主から所有権利が移るので、土地と同じく「所有権移転登記」を行ないます。

軽減措置については、新築同様に住居用の建物であることや、床面積、取得年数、区分所有建物の場合は認定などの条件が必要です。

しかし、中古の建物は加えてもう一つ、下記の築年数の条件があります。

5 新耐震基準に適合していること。

マンションは築25年以内、木造一戸建ては築20年以内が基準です。しかし、この築年数を超えていても、建築士などに耐震診断してもらい、耐震基準適合証明書を取得できれば軽減措置を受けられます。

・住宅ローン

住宅ローンで不動産を購入した場合は、「抵当権設定登記」をすることになります。その場合の軽減措置を受ける条件も、通常の建物を購入した際に必要となる上記条件と同じです。

2022年3月31日までに登記することで、軽減税率0.1%が適用されます。(本則税率は0.4%)

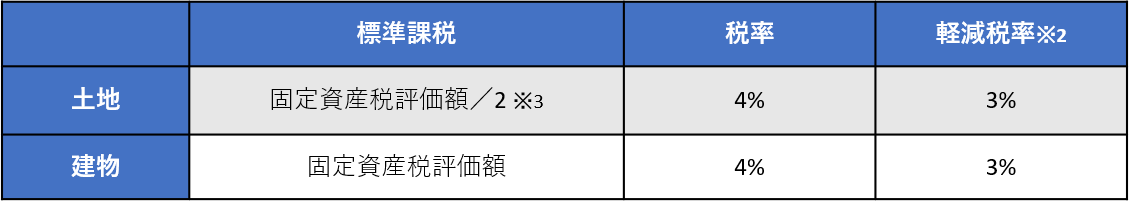

不動産取得税とは、不動産の購入の際に支払う税金です。売買や贈与、建築などの取得形態に関わらず、個人法人ともに納税義務があります。ただし、相続で物件を取得した場合は免除されます。

不動産取得税の計算方法は、登録免許税と同じく、土地と建物の固定資産税評価額に税率をかけます。

不動産取得税額=固定資産税評価額×税率

※2_2021年3月31日までに取得した物件に限り、3%の軽減税率が適用されます。

※3_土地の地目が「宅地」であれば、固定資産税評価額が半分にできる特例が適用されます。

不動産取得税にも上記のように軽減措置があります。また、購入者が自身の居住用に利用する場合は条件によってさらに税額が控除されるので、自宅用の物件購入の際にはぜひ確認しておきましょう。参考:東京都主税局「不動産取得税」

不動産取得税は、ほかの税金と比べて額が大きい税金です。軽減措置は、期間や税率など年度によって改正されることがあるので、毎年確認することをおすすめします。

固定資産税とは、土地や建物など長期間使用する資産を持つ人が毎年支払う、税金の一つです。資産を所有している限りずっと支払い続けなくてはいけません。

固定資産税は毎年同じ金額ではなく、固定資産税評価額という市町村ごとに決められた不動産価値の評価額を使用して算出され、3年ごとに見直されます。

建物の価値は経年劣化などにより、年々下がると考えられています。そのため、だんだんと低い金額になっていくのが一般的です。

土地に対する固定資産評価額は、地価の変動により上下します。

固定資産税は中古の場合は地域の役所にある台帳や、証明書を取り寄せて調べることができます。新築の場合は、正確な固定資産税はわかりませんが、不動産業者などからその地域の目安を知ることができます。

・固定資産税の計算

固定資産税は下記の計算式で算出ができます。

固定資産税=固定資産税評価額×1.4%(標準税率)

税率は1.4%が標準税率ですが、市町村によって異なります。

評価額算出に用いられる減価率は下限が2割と定められており、その下限に達すると、どんなに建物が古くなっても税額は減りません。一般的に、木造の一戸建てよりも、鉄筋コンクリート構造のマンションの方が耐用年数も長く、そのぶん税額も多くなります。

・土地の軽減措置

土地の場合は、住宅用地であれば課税標準額が少なくなる軽減措置があります。軽減税率は土地の面積によって変わります。マンションの場合、敷地全体の面積を住居用住戸の戸数で割った面積で計算します。

小規模住宅用地(一戸あたり200m2までの部分)……土地の課税評価額が1/6に軽減

一般用住宅地(一戸あたり200m2を越える部分)……土地の課税評価額が1/3に軽減

・新築建物の軽減措置

2022年3月31日までに新築される住宅について、新築されてから3年間(3階以上の耐火・準耐火建築物は新築されてから5年間)が税率1/2となります。ただし、床面積120m2については減額となり、120m2を超える部分は減額の対象外です。

計算式は下記になります。

固定資産税=固定資産税評価額×1.4%(標準税率)×1/2

区分マンションなどの共有住宅の場合は下記の条件が追加になります。

・居住部分の床面積に、廊下・階段などの共有部分を比例する面積で割り、合計した床面積が50 m2以上280 m2以下であること。

・貸家物件で共同住宅である場合には、一戸につき40 m2以上280 m2以下であること。

また、マンションと一戸建てでは、新築時に適応される軽減措置の適応期間が異なります。

新築マンション(3階以上の耐火・準耐火建築物である)の建物の軽減措置期間は5年間、一戸建ての軽減措置期間は3年間です。さらに、長期優良住宅として認定された住宅には、マンション・一戸建てに関係なく、2年の軽減措置期間が追加になります。2年間の差は大きいので、ここも押さえておくポイントになります。

・中古建物の場合

中古物件には軽減措置はありません。しかし新築の軽減措置が適応期間内であれば、同様に税額は安くなります。計算式は、建築後の経過年数に応じた減価率が考慮され、下記になります。

固定資産税=固定資産税評価額×経年減点補正率×1.4%(標準税率)

新築建物の軽減措置が使用できないため、一般的に中古は新築よりも固定資産税は多くなります。

以上、不動産に関わる税金の軽減措置についてご紹介してみました。

不動産の条件がポイントとなる軽減措置ですが、実はその適応期間も重要になってきます。

いつまでが措置の期間内であるかを把握しておき、不動産を購入する時はしっかりとスケジュールを立ててから行動するとよいでしょう。

【筆者:ワイズアカデミー(株)】

2020.6.14掲載記事

ご覧いただいたコラムに関連したコラムをご紹介。

税金

2024年、相続税と贈与税はこう変わった!

2024/07/07

READ MORE

税金

住宅ローンの金利は、今後の利上げでどうなる?海外金利との関連性

2025/01/19

READ MORE

税金

一生涯にかかる保険料・国民年金はどのくらい?

2024/11/17

READ MORE

税金

課税所得の計算方法

2024/06/22

READ MORE