会員登録をされた方、弊社セミナー・個別相談時に会員登録いただいた方はNAN物件情報を含む全てのコラムをご覧いただけます。(入会費、年会費はかかりません)

2024/06/18 不動産投資

コロナ禍により世界的な景気後退が確実となる中、「深刻なデフレに陥る」「急激なインフレが起こる」など、さまざまな憶測が飛び交っています。

そもそもデフレやインフレが私たちの生活にどのような影響を及ぼすのでしょうか?

ここでは、デフレとインフレで考えうる経済の先行きと、景気に左右されない資産対策を解説していきます。

インフレとは、物価が上昇し続ける状態です。物の値段が上がるので消費者からするとマイナスに見えますが、好景気によるインフレは賃金の上昇も伴うため、良いインフレといえます。

好景気のインフレ下では物や賃金が上昇していく一方で、現預金や借金の値段は変わりません。つまり、相対的に現預金は価値が下がり、借金も少なくなるということです。

日銀は国の借金を相対的に減らすため、インフレ目標率を定めて2013年より量的緩和政策を維持してきました。

マイナス金利を導入して市中に回る資金量を増やせば、企業や人々は投資や消費にお金を使います。消費が増えれば景気は循環し、物価は上昇。持続的なインフレにより国の借金を相対的に減らすことが可能となるというわけです。

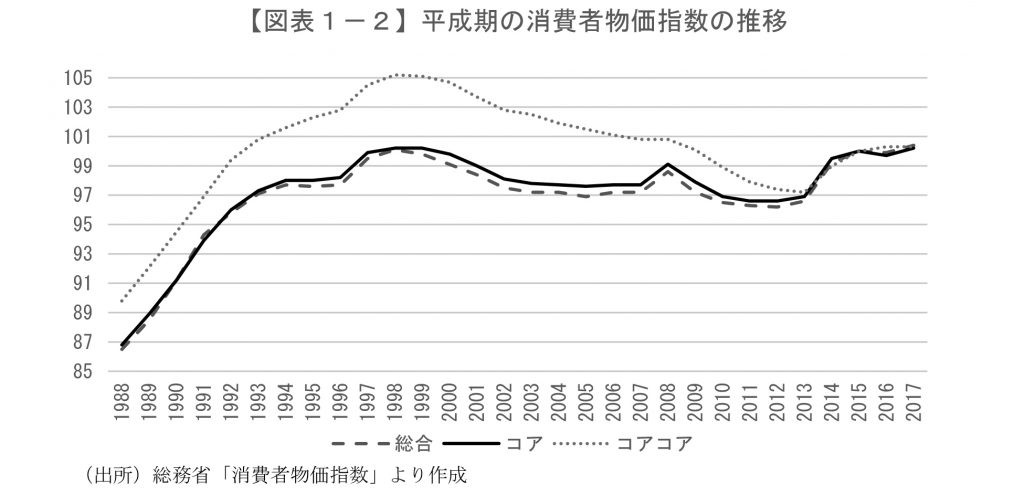

※コア:生鮮食品を除く総合、コアコア:食料(酒類を除く)及びエネルギーを除く総合

出典:参議院予算委員会調査室「経済・金融・財政 月例資料」

2013年から急上昇が見られたものの、その後はやや横ばい上昇。5月22日に総務省から発表された消費者物価指数2020年4月分によると、総合指数は101.9となっています。

コロナの影響によって今後インフレが起こる可能性はあるのでしょうか?

もしあるとすれば、好景気によるインフレではなく、供給側のコストが上昇することによるコストプッシュインフレが起こる可能性が考えられます。

物や人の流れが停滞することで、輸送コストが上がり、世界各国から安く大量に商品を調達することが厳しくなるということです。この場合、景気が良くないにも関わらず物の値段が高くなるということであり、人々の景況感は非常に厳しいものとなるでしょう。

インフレに対してデフレとは、物価が下がり続ける状態を示します。物の値段が下がってもその分消費が伸びなければ、売り上げは下がり景気は低迷します。

景気が悪化すれば、賃金もその分下がることになるので、消費はさらに停滞。物が売れなくなると、さらに値下げせざるを得なくなり、デフレスパイラルが生まれます。

2020年の2月頃から世界各国では、コロナ感染対策として人や物の行き来を次々と制限していきました。その影響により消費は急激に落ち込み、各地で消費者物価指数上昇率が低下してきています。(2020年6月執筆現在)

企業の倒産や失業者が今後さらに増えるようであれば、消費需要は抑えられデフレリスクは高まると予測されるでしょう。各国は需要不足を補うために、大規模な経済政策を打ち出しています。

では、インフレやデフレといった全体的な経済の動向に対して、私たちが資産を守るためにできる対策は何があるのでしょうか?

続いて景気に左右されない資産形成について解説します。

私たちがインフレ・デフレで懸念すべきは、現預金の価値の相対的な増減です。仮に物価が2倍となれば、現預金の価値は2分の1となってしまいます。

また逆に、物価が2分の1となれば、現預金の価値は2倍となります。

デフレ下では現預金があった方が安心ですが、インフレ下では得策ではありません。やはり現預金だけでなく、バランス良く資産を配分して持つことが望ましいでしょう。

景気に連動する資産の代表は、株などの金融資産です。日経平均株価はそのまま日本の景気を表す指標となっています。好景気の際にはいち早く恩恵を受ける資産ではありますが、その逆に、下落局面では大きく価値を毀損してしまう資産でもあります。

実際に、2020年3月当初、2万1,000円代だった日経平均は、同じ月の19日に最安値1万6,000円代の値をつけました。2週間ほどの短期間でおよそ25%も価値が下落し、投資家たちの不安を大いに煽った出来事として記憶に新しいでしょう。

景気に連動しつつも、株ほど大きな影響を受けない資産としては、不動産があげられます。土地や建物などの不動産は、株価に6ヶ月から1年ほど遅行して変動するため、株よりも値動きが緩やかです。時間をかけて相場の判断ができるのは利点でしょう。

また、収益不動産であれば毎月一定の収入が見込めます。家賃は景気によって大きな変動がないため、デフレ下でも安定的な収入基盤が期待できます。

しかし、不動産であれば安心であるとは言えません。

全国のあらゆる土地には地価がつけられていますが、値段がついていたとしても、その値段で売れなければ不動産の価値は0です。近年、空き家や、持ち主不明の土地が増加しているなど、日本各地で実質的に価値のつけられない不動産が問題となっていることは周知の通り。残念ながら、そうした不動産は資産ではなく、負債です。

インフレ・デフレから資産を守るには、価値が落ちにくい資産を持つことが大前提。不動産を例にとれば、都心までのアクセスや、駅からの距離、周辺環境、管理状態などが優れていることが求められます。

その上で、それぞれ別のベンチマークで値動きする資産をバランス良く持つことができれば、景気によって左右されない強い資産を形成できるでしょう。

今後、インフレになるか、デフレになるか、はたまた横ばいで動いていくか、明確に予測はできません。しかし、どんな不景気に見舞われようと、資産を確実に育てる方法はあります。

そのために重要なのは、短期的な景気の動向で判断せず、長い目で見た需要を読むこと。

人の生活に不可欠な「住」を担う不動産の需要がなくなることはありません。その中から市場ニーズをきちんと汲み取れれば、不動産投資は強い資産形成の1つとして有効でしょう。

リスクに対する詳細な知識をつけたい人には、専門である不動産会社に相談してみるのもおすすめです。

【筆者:ワイズアカデミー(株)】

2020.6.21掲載記事

ご覧いただいたコラムに関連したコラムをご紹介。

不動産投資

原状回復をめぐるトラブルとガイドラインの概要について

2020/09/06

READ MORE

不動産投資

貯金よりも投資!今、女性の不動産投資家が増えている4つの理由

2020/05/30

READ MORE

不動産投資

日経平均株価と不動産価格の関係

2024/05/04

READ MORE

不動産投資

不動産投資で関わる各金融機関の特徴まとめ

2024/03/29

READ MORE