会員登録をされた方、弊社セミナー・個別相談時に会員登録いただいた方はNAN物件情報を含む全てのコラムをご覧いただけます。(入会費、年会費はかかりません)

2024/03/20 税金

目次

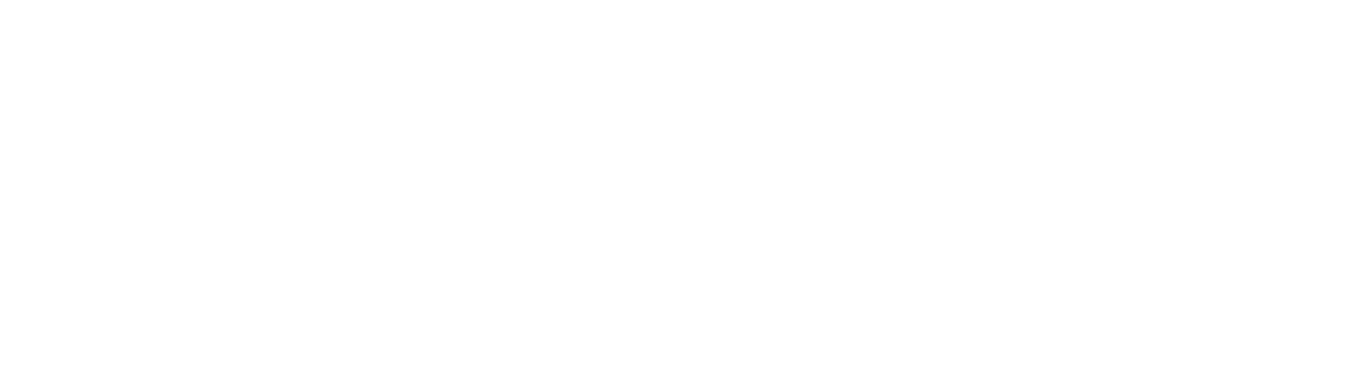

不動産投資では、取得・運用・売却のタイミングでそれぞれ税金がかかります。前回学んだ税金の概要を踏まえ、今回は不動産投資で課せられる税金についてより具体的に学んでいきましょう。

まず大切なのは、取得から売却までの流れの中で「何の税金がいつかかってくるのか?」という全体像を把握すること。

ここでは支払うタイミング別にそれぞれの税金を紹介していきます。また、計算式や税率など少々ややこしいことにもふれますが、収支シミュレーションや確定申告を深く理解するためにも、ぜひ頭の片隅に入れながら読み進めてみて下さい!

以下の表に取得・運用・売却の時にかかる税金をまとめました。

取得と運用時の税金に目がいきがちですが、売却時にも税金がかかることを覚えておきましょう。

まず、不動産を取得した時に支払う税金についてみていきます。相続税と贈与税に関しては、後の記事で紹介するためここではそれ以外の税金について説明します。

不動産を取得した際に、所有権を登記するのにかかる税金です。登記とはその不動産の所有者を対外的に示すための制度で、不動産の権利関係にかかわるトラブルを避けるためにも行うようにしましょう。計算式は以下の通りです。

「登録免許税 = 固定資産税評価額 × 税率」

不動産投資の場合の税率は、土地が1.5%※(所有権移転登記)新築物件が0.4%(所有権保存登記)、中古物件が2%(所有権移転登記)となります。

(※税率1.5%は2021年3月31日まで、本則税率は2%)

不動産を売買で取得した際にかかる税金で、不動産取得後、半年~1年の間に税務署から納税通知書が届きます。相続した場合は対象外になります。計算式は以下の通りです。

「不動産取得税 = 固定資産税評価額 × 3%※」

(※税率3%は軽減措置期間の2021年3月31日まで、本則税率は4%)

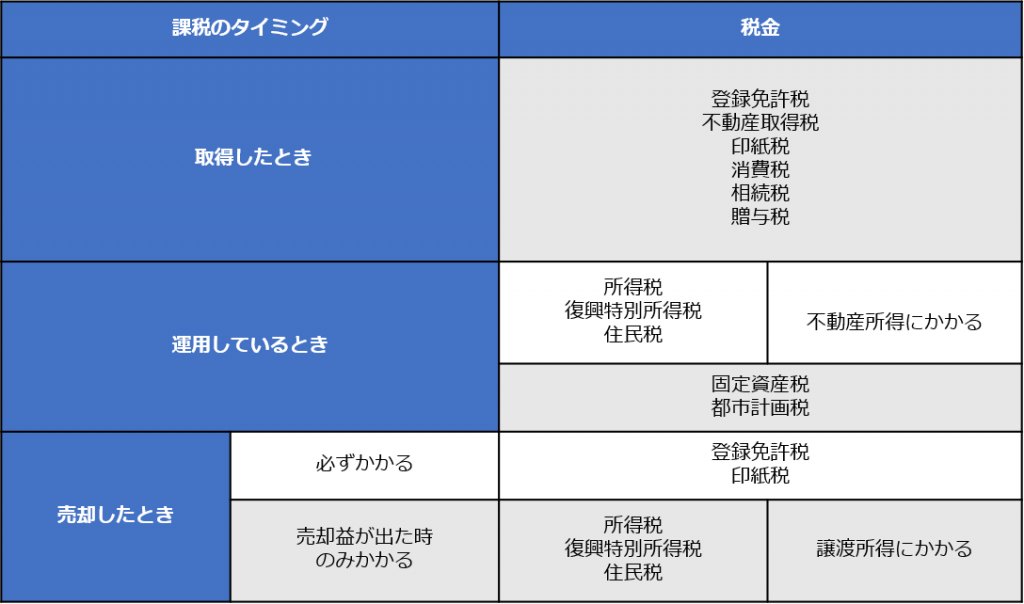

不動産の売買契約書に貼る印紙にかかる税金です。契約書に記載されている金額に応じて、以下のように税額が決まります。

不動産にかかる消費税は、建物部分のみが課税対象となり土地は非課税となります。

次に、不動産を運用しているときに毎年支払う税金についてみていきます。

不動産を運用する中で得た所得を不動産所得と呼び、家賃収入・礼金・更新料・保証金などの総収入から、必要経費を引いた金額になります。不動産所得には直接税である所得税・復興特別所得税がかかるため確定申告をする必要があります。

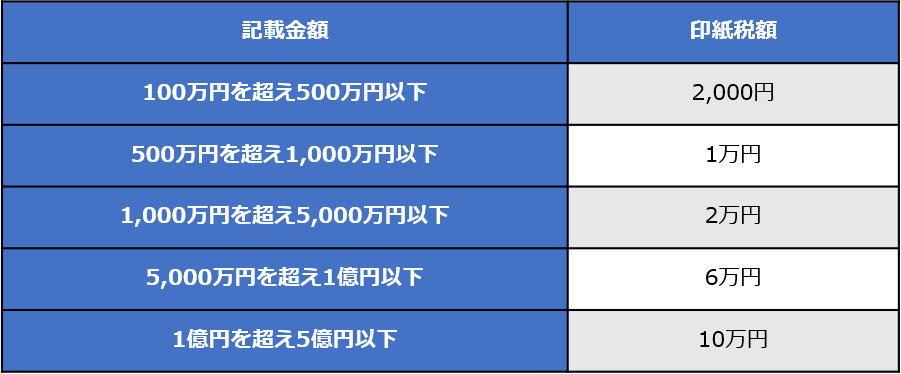

不動産所得は、総合課税方式(ほかの所得と合算した総所得金額に課税する方法)で課税されるため、給与所得などほかの所得もあわせて考えていきます。計算式は以下の通りです。

「所得税 = 総所得金額(総収入金額-必要経費-所得控除額)× 税率-控除額」

「復興特別所得税 = 所得税額 × 2.1%」

所得控除額とは、社会保険料控除や医療費控除、配偶者控除、基礎控除など、個人的事情を考慮して所得税の計算上差し引くことができるもので、全部で14種類あります。利用できる控除は使うようにしましょう。

また所得税率は超累進課税率が採用されているため、総所得額に応じて以下のように7段階に分かれています。

住民税は、納税者の前年の所得額をもとに市区町村が計算し、その金額が記載された納税通知書が私達のもとに届けられ納税する仕組みになっています。

そのため、不動産投資にかかる住民税は、所得税を確定申告すれば、あとは市区町村から送られてくる納税通知に従って納税します。

固定資産税と都市計画税は、その年の1月1日時点で建物や土地を所有している人に対して課せられます。

これらの税金は市区町村から送られてくる納税通知書に従って納税します。計算式は以下の通りです。

「固定資産税 = 固定資産税評価額×1.4%(標準税率)」

「都市計画税 = 固定資産税評価額×税率」

固定資産税・都市計画税の税率は市区町村によって若干異なるケースもあります。

また、都市計画税は税率の上限が0.3%ですが、エリアによっては軽減税率があるため、かかる場合は各自治体で確認してみましょう。

個人事業税は、複数の不動産を所有しているなど、ある一定以上の不動産を所有している個人事業主の場合は納税する必要があります。ただし、事業主控除額が290万円なので、290万円を超過した分にのみ課税されます。計算式は以下の通りです。

「個人事業税 =(所得額-290万円)×5%」

最後に、不動産を売却したときにかかる税金についてみていきましょう。

収益物件を売ったのに思ったより手元にお金が残らなかった……なんてことにならないよう、よく頭に入れておきましょう。

抵当権抹消のために納税します。税額は不動産1つにつき1,000円と決まっています。

例えば、区分マンションの場合、持ち分の土地と建物それぞれにかかります。

不動産購入のときと同様に、売却価格に応じて税額が決まります。

不動産を売却して得た所得を譲渡所得と呼び、この譲渡所得がプラスになった場合にのみこれらの税金が分離課税(ほかの所得とは分けて課税される課税方法)されます。つまり、譲渡所得がプラスの場合は確定申告が必要で、マイナスの場合は確定申告が不要となります。

計算式は以下の通りです

「所得税 = 課税譲渡所得(①譲渡収入額-②取得費-③譲渡費用)×税率」

①譲渡収入額:土地や建物を譲渡して得られる金額。

②取得費:購入時の取得価額から所有時に計上した減価償却費を差し引いた金額、もしくは売却価格の5%の金額、どちらか高い方を取得費とする。

③譲渡費用:売却のために直接かかった費用(仲介手数料、登記、印紙代など)。

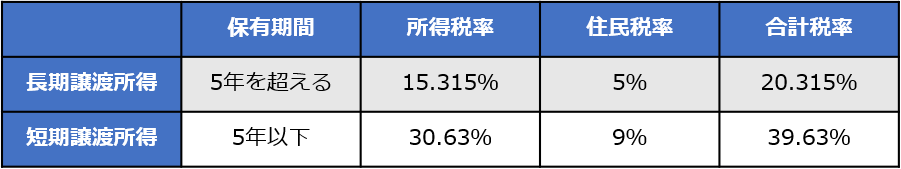

また、譲渡所得の税率は保有期間により「長期譲渡所得」「短期譲渡所得」の2つに分けられ、短期間で売却すると税率が高くなります。

税率は以下のとおりです。

また上記の所得税には、復興特別所得税2.1%もかかります。

不動産投資を通して支払う税金は、実にさまざまなものがありますが、不動産投資の全体の流れの中で、どのような税金がいつかかるのかをしっかり把握しておきましょう。

また、今回学んだ税金の知識を実践で活かすためにも、気になる物件が見つかった際にはぜひ収支シミュレーションをしながら、税金についても具体的に確認してみて下さい。

【筆者:ワイズアカデミー(株)】

2020.6.5掲載記事

ご覧いただいたコラムに関連したコラムをご紹介。

税金

個人が支払う税金の種類まとめ

2024/03/08

READ MORE

税金

不動産投資を行うなら知っておきたい 白色申告・青色申告の違いとは?

2024/04/01

READ MORE

税金

はじめての不動産投資でも簡単! 確定申告を行う方法とは?

2024/04/24

READ MORE

税金

確定申告の還付金について

2025/03/15

READ MORE