会員登録をされた方、弊社セミナー・個別相談時に会員登録いただいた方はNAN物件情報を含む全てのコラムをご覧いただけます。(入会費、年会費はかかりません)

2024/06/02 税金

いまやテレビやネットなど、身近なところでよく耳にする「ふるさと納税」。地域の特産品がもらえるほかに、「節税になる」などという話は聞いたことがありませんか?

本当に節税になるのか? どうしてお得なのか? この記事では、ふるさと納税の仕組みとメリット、注意点を解説します!

ふるさと納税は、自分の生まれたふるさとや、応援したい地域に「寄付」をすることによって貢献する制度のことをいいます。「寄付」をした人は、来年の「住民税」もしくは「所得税」からその「寄付」した分の金額を差し引いて納税することになります。

つまり、来年支払う分の税金を早めに支払っているだけなので、厳密にいうと節税ではなく、控除という呼び方になります。また、寄付をする時に支払う2,000円は自己負担です。

例えば3万円を寄付したとして、控除で引かれる金額は2万8,000円になります。

先ほども記載したように、節税にはならないし、寄付者の2,000円は自己負担……。それなのにどうして、ふるさと納税が人気なのかというと、それは寄付した自治体からの返礼品が魅力的だからです。

例えば、通常1万円で売られているお米が、寄付金1万円の返礼品だとします。寄付金は税金として支払ったこととなるので、この場合は自己負担2,000円のみで1万円のお米が手に入ったことになります。これはお得ですよね。

しかし、このように返礼品が高額すぎると「ふるさと(地域)を応援しよう!」という、もともとのふるさと納税の制度の意味から外れてしまうので、2019年に「返礼品は寄付額の30%」と規制が入りました。そのため、各自治体は返礼品の還元率を上限30%としています。

還元率は下記の計算式で算出できます。

還元率=返礼品の価格(送料含む)÷ふるさと納税の寄付金額

いろいろなサイトで還元率を発表しているので、興味がある人は調べてみるのも楽しいかもしれません。

ふるさと納税は住民税もしくは所得税を先払いしている制度のため、限度額があります。この2つの税金は所得に応じて金額が決まります。そのため、基本的には所得が多い人ほど、ふるさと納税の限度額も大きくなります。

・所得税

所得税は、所得が多いほど税率が高くなる超過累進税率方式という方法を採用しています。

サラリーマンの場合は給与所得控除があり、所得額を算出する式は下記になります。

課税所得額=収入-給与所得控除-各種所得控除

この課税所得額に、額に応じた税率をかけて所得税額が算出されます。

・住民税

住民税は、所得税と同じく課税所得額に、税率をかけて算出されます。住民税の税率は地方自治体によって異なりますが、およそ10%と言われています。

・控除について

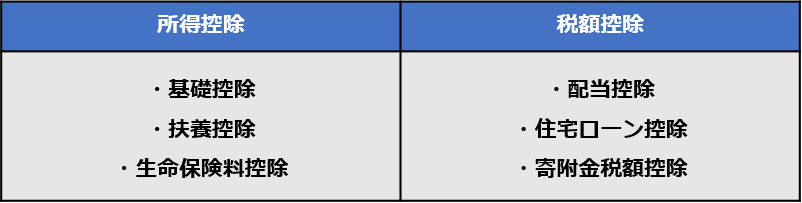

控除には「所得控除」と、「税額控除」があります。所得控除は収入から差し引かれる控除ですが、税額控除は所得税から差し引かれる控除です。

課税所得額=収入―給与所得控除―各種所得控除(基礎控除、扶養控除など)

所得税=課税所得額×税率―控除額(課税所得金額によって9万7,500円〜479万6,000円)

納付税額=所得税額―税額控除

そして実はこの「税額控除」のなかに、ふるさと納税により税の軽減となる「寄附金税額控除」があるのです。

所得控除と税額控除には、それぞれ次のようなものがあります。

つまり、所得が多くても控除額が大きければ税金は少なくなりますので、ふるさと納税の限度額も少なくなってしまうのです。

特に、住宅ローン控除は金額が大きいため注意が必要です。もし、住宅ローン控除額が所得税の金額よりも大きかった場合、寄附金税額控除はなくなってしまうので、ふるさと納税による控除のメリットはなくなってしまいます。

控除額の計算(シミュレーション)は、

総務省の ふるさと納税ポータルサイト からおこなうことができます。

ふるさと納税の税金控除を受けるためには、「確定申告」をするか「ワンストップ特例制度」を申請する必要があります。どちらも、住んでいる自治体や税務署から寄付した金額を差し引いてもらうために必要な手続きです。

・確定申告

確定申告とは、前年1年間の納めるべき税金を計算し、税務署に申告と納税を行うことです。その際、納めすぎた税金を精算することもあります。

サラリーマンなど企業から給与を受け取っている人は、通常は確定申告をする必要はありません。しかし、2,000万円以上の給与所得がある人や、住宅ローン控除や寄附金控除を受ける場合などは、給与所得者であっても確定申告が必要です。また、自営業者や不動産収入がある場合も対象となります。

確定申告をした場合、所得税からの還付と住民税からの控除が受けられます。

・ワンストップ特例制度

ワンストップ特例制度とは、確定申告をしなくても住民税から控除を受けられる特例の仕組みです。申請の条件は、下記の二つです。

1 確定申告が不要な給与取得者である

2 1年間で寄附先の自治体が五つまでである

また、寄付先の自治体が同じ場合でも違う場合でも、自己負担となる2,000円は1年で最初の一回限りです。1年間で六つ以上の自治体に寄付する場合は、確定申告をする必要があります。

ワンストップ特例制度を使用した場合、住民税から全額控除が受けられます。

ふるさと納税の仕組みと流れについて、あらためて記載します。

1.ふるさと納税で控除を受けられる限度額を調べる

限度額は収入や家族構成、現在受けている控除などによって違ってきます。

総務省の ふるさと納税ポータルサイト 以外にもネット上のふるさと納税サイトでおおよその限度額をシミュレーションすることができます。

2.自治体を決めてふるさと納税の申し込みをする

ネット上にはたくさんのふるさと納税のサイトがあり、最近はクレジットカードでも寄付の申し込みが可能です。

3.返礼品と「寄附金受領証明書」が届く

自治体から寄付の返礼品と「寄附金受領証明書」が届きます。「寄附金受領証明書」は確定申告で必要となる書類です。

4.寄附金控除の手続きをおこなう

「確定申告」または「ワンストップ特例制度」のいずれかで申請をします。申請方法や期限が異なりますので、確認したうえで手続きをおこなってください。

ふるさと納税は地域の特産品がもらえるなど、お得な気分になることはあるかもしれませんが、節税の効果としては大きなメリットはありません。

しかし、応援したい地域に直接寄付をすることができたり、寄付金の使い道によって寄付先の自治体を選ぶこともでき、普段なにげなく支払っている税金について考えてみるよい機会になるかもしれません。

ふるさと納税については総務省の ふるさと納税ポータルサイト をはじめ、

たくさんのサイトや、特集が組まれています。ふるさと納税をおこなう際にはそれらの情報をうまく活用して、ぜひ自分に合った自治体を選んで寄付してください。

【筆者:ワイズアカデミー(株)】

2020.6.20掲載記事

ご覧いただいたコラムに関連したコラムをご紹介。

税金

課税所得の計算方法

2024/06/22

READ MORE

税金

はじめての不動産投資でも簡単! 確定申告を行う方法とは?

2024/04/24

READ MORE

税金

確定申告によって受ける節税メリットと所得控除について

2024/05/14

READ MORE

税金

株式投資にかかる税金とは?

2024/12/08

READ MORE